금융당국 "대기업, 그룹 내 M&A 비중 커…벤처 등 비금융 인수엔 소극"

"국내 경제 역동성 부여하려면 외부기업 M&A 필요…제도개선안 모색"

금융당국 "대기업, 그룹 내 M&A 비중 커…벤처 등 비금융 인수엔 소극"

"국내 경제 역동성 부여하려면 외부기업 M&A 필요…제도개선안 모색"

상장법인 전체 M&A 2건 중 1건은 계열사를 상대로 한 구조개편의 일환인 것으로 나타났다. 특히 대기업의 계열사 M&A 비중이 높은 것으로 파악된 가운데 당국은 국내 경제에 역동성을 부여하기 위해서는 외부기업 대상 M&A가 활성화될 필요가 있다고 보고 제도개선 방안을 모색한다는 계획이다.

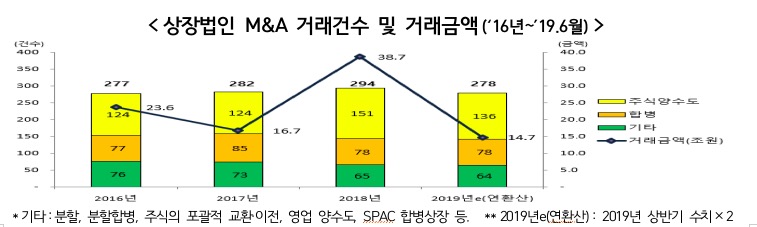

12일 금융감독원이 발표한 '상장법인 M&A 동향 및 특성'에 따르면 지난 2016년 277건이던 거래건수는 2017년 282건, 2018년 294건, 2019년 6월 기준 139건으로 매년 비슷한 수준으로 나타났다.

반면 거래금액은 2016년 23조6000억원에서 2017년 16조7000억원, 2018년 38조7000억원, 올 상반기 7조3000억원으로 해마다 천차만별인 것으로 나타났다. 이같은 금액별 편차는 1조원 이상의 소수 메가딜이 전체의 절반 이상을 차지해 그에따른 연도별 편차가 발생한 것으로 분석되고 있다.

금감원에 따르면 국내 상장법인 M&A 전체 거래건수(812건)의 절반(402건) 가량이 계열사간 M&A인 것으로 파악됐다. 해당기간 중 전체 M&A 건수는 총 992건이나 분할(132건)과 SPAC 합병(48건)은 제외됐다. 특히 자산규모 5조원 이상의 대기업집단의 경우 그룹 내부의 구조개편에 치중하고 있다는 것이 당국 판단이다.

당국 측은 "대기업들의 계열사 간 M&A 비중은 일반기업 보다 더 높은 76% 수준"이라며 "2016년 이후 일부 대기업이 해외기업 등 비계열사에 대한 대규모 M&A에 성공하기도 했으나, 벤처기업 등 국내 비계열사 상대 M&A에는 여전히 소극적인 양상"이라고 설명했다.

그나마도 신성장 동력 확보 등을 위한 외부 비계열사 상대 M&A는 주식 양수도 형태가 대부분(92%)인 것으로 나타났다. 합병은 상대기업 주주 전체를 대상으로 회사법상 절차에 따라 진행되나, 주식 양수도는 경영권 확보에 필요한 지분만 당사자 간의 사적 계약에 따라 거래 가능한 편의성 등이 존재한다는 측면에서다.

또 지분 전량이 아닌 일부 지분만의 취득으로 기업을 인수하는 경우가 많아 계열사 편입 이후 합병 등 추진 과정에서 지배주주와 소수주주 간 이해상충 발생 가능성이 발생한다고 지적했다.

이밖에도 해외기업을 상대로 한 M&A는 전체 주식·영업 양수도 거래건수의 11% 수준으로 전반적으로 해외 M&A에 소극적인 경향을 보이고 있고 법인들은 회사법상 M&A 제도를 제도 본래의 취지 외에 경영상 다양한 목적을 위한 수단으로 활용하고 있다고 진단했다. 일례로 인적분할은 공개매수 등과 결합해 지주회사 체제로의 전환하는 비율이 높고, 주식교환의 경우 100%지분 확보를 통한 상장 자회사의 비상장화 등에 활용되고 있다는 것이다.

금감원은 M&A를 통해 우리 경제에 역동성을 부여하기 위해서는 계열사가 아닌 외부기업 상대 M&A가 활성화될 필요하다고 보고 있다. 특히 벤처기업 등 신성장동력 육성을 위해서는 자금력 및 노하우 등이 풍부한 대기업의 역할이 중요하다는 것이 감독당국 시각이다. 아울러 계열사 간 M&A 등 지배주주와 소수주주 간 이해상충 가능성이 있는 M&A가 많이 이루어지고 있는 만큼 소수주주 보호의 중요성도 상존하고 있다고 진단했다.

감독당국은 이번 특성을 감안해 기업의 자율성이 존중되는 동시에, 시장에 의한 자율규제 기능이 제고되어 소수주주 보호도 강화될 수 있도록 M&A 활성화를 위한 제도개선 방안을 추진한다는 계획이다. 또한 지주회사 전환과 자발적 상장폐지 등 리스크를 가진 M&A에 대해서는 각 거래의 특성에 맞는 맞춤형 심사를 실시한다는 방침이다.

금감원 관계자는 "대기업집단의 구조개편 등 투자자 및 시장에 미치는 영향이 큰 M&A에 대해서는 진행경과 등에 대한 집중 모니터링을 통해 선제적으로 대응할 계획"이라고 밝혔다.

©(주) 데일리안 무단전재 및 재배포 금지

상장법인 M&A 거래건수 및 거래금액(‘16년~’19.6월) ⓒ금융위원회

상장법인 M&A 거래건수 및 거래금액(‘16년~’19.6월) ⓒ금융위원회